IL BLOG DI

MISTER CREDIT

Tempo di lettura stimato: 9 minuti

Nel primo semestre 2014 i sistemi di rilevazione antifrode messi a punto da CRIF hanno consentito di rilevare più di 9.000 frodi creditizie perpetrate tramite furto d’identità. Questo date appare particolarmente rilevante se lo confronta ad esempio con quello delle rapine ai danni degli Istituti di credito, limitate a poche centinaia. Nello specifico, le frodi creditizie - ovvero quegli atti criminali che si realizzano mediante furto di identità e il successivo utilizzo illecito dei dati personali e finanziari altrui per ottenere credito o acquisire beni con l’intenzione premeditata di non rimborsare il finanziamento e non pagare il bene - pesano sempre in maniera significativa sul credito al consumo, con un aumento dell’importo medio del 7%. Queste le salienze principali che emergono dall’ultima edizione dell’Osservatorio CRIF sui furti di identità e le frodi creditizie.

Il profilo delle vittime

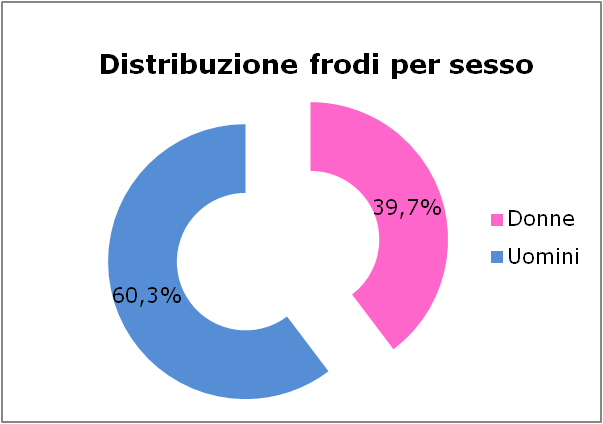

L’analisi della distribuzione delle frodi per sesso delle vittime evidenzia che in 6 casi su 10 (il 60,3% del totale, per la precisione) si tratta di uomini. Nel primo semestre 2014, però, si registra una ulteriore crescita delle donne vittime di frode, con un +3,6% rispetto allo stesso periodo del 2013.

Osservando invece la distribuzione delle frodi per classe di età, quella in cui si rileva il maggior numero di casi è quella compresa tra i 31 e i 40 anni (con il 25,6% dei casi), in lieve aumento rispetto al primo semestre 2013. Segue la fascia d’età degli under 30 (con il 24,8% del totale), che probabilmente pagano a caro prezzo la tendenza a sottovalutare i rischi di pubblicare i propri dati personali sul web, spesso utilizzati dai frodatori per ricostruire l’identità delle ignare vittime. La classe che invece ha fatto registrare il maggior incremento risulta essere quella degli over 60 (+27,6%, attestatasi all’11,1% del totale). Frodi creditizie per fascia di età della vittima

“In Italia il furto di identità è un fenomeno ancora poco conosciuto dai consumatori, che spesso sottovalutano l’importanza di proteggere i propri dati personali dai malintenzionati – illustra Beatrice Rubini, Direttore della linea MisterCredit di CRIF -. Essere consapevoli della loro esposizione sul web, ad esempio, potrebbe rappresentare il primo passo per evitare di scoprire troppo tardi di essere vittima di furto di identità, con i relativi danni che ciò può creare alla gestione delle proprie finanze e alla possibilità di accedere al credito. Non solo questo fenomeno criminale continua a crescere ma, come purtroppo accade ogni anno, per il periodo Natalizio ci aspettiamo un picco di casi in concomitanza con l’accentuarsi dei consumi che vengono finanziati durante le festività di fine anno”.

I beni acquistati attraverso un finanziamento fraudolento

Nel primo semestre 2014 oltre la metà dei prodotti acquistati attraverso un finanziamento ottenuto fraudolentemente (il 53,7% del totale, per la precisione) è costituita da elettrodomestici o oggetti di elettronica, informatica e telefonia. Questo dato, che per altro trova riscontro anche nelle precedenti rilevazioni dell’Osservatorio di CRIF, rappresenta un segnale di allarme rispetto all’imminente periodo natalizio in cui, tipicamente, si registra un’accentuazione dei casi a fronte dei maggiori volumi di operazioni per finanziare gli acquisti di fine anno. Mantengono una quota significativa anche il comparto auto-moto (6,0%) e quello dell’arredamento (5,4%).

Le tipologie di finanziamento oggetto di frode

Per quanto riguarda le tipologie di finanziamento oggetto di frode, dall’Osservatorio CRIF emerge che i prestiti finalizzati continuano ad assorbire la quota preponderante, con l’80,1% dei casi totali. Questo si spiega soprattutto con il fatto che la frode viene spesso portata a termine presso un punto vendita (ad esempio una concessionaria auto o moto) oppure una catena di distribuzione, che rispetto agli Istituti di credito hanno l’esigenza di rispondere al cliente in tempi stringenti, sovente penalizzando la prevenzione a vantaggio delle vendite.

La distribuzione per fasce di importo

Analizzando l’entità dei crediti ottenuti fraudolentemente, anche nel corso del primo semestre 2014 emerge la predominanza dei piccoli importi (i cosiddetti small ticket): in linea con il periodo precedente, infatti, circa il 43% dei casi riguarda frodi di importo inferiore ai 1.500 Euro. Per altro, le frodi in questa fascia di importo sono in aumento del 14% rispetto al primo semestre 2013. Questa tendenza è giustificata dal fatto che i finanziamenti di piccolo importo, specie se erogati non allo sportello ma presso esercenti e punti vendita, sono quelli che tipicamente si caratterizzano per tempi di erogazione più rapidi e controlli meno sofisticati. Al contempo, però, l’Osservatorio CRIF mette in evidenza come il 27% dei casi rilevati abbia riguardato finanziamenti di importo superiore ai 10.000 Euro.

I tempi di scoperta

I tempi di scoperta delle frodi creditizie sono caratterizzati principalmente da due macro-categorie: mentre da un lato solo la metà dei casi viene scoperta entro 12 mesi, dall’altro va rimarcato come circa il 18% del totale venga scoperto dopo 3 anni o più, con inevitabili maggiori disagi per le vittime. Nel complesso si continua ad osservare una polarizzazione dei tempi di scoperta: se la frode non viene alla luce nei primi mesi (ad esempio in seguito alle prime operazioni di sollecito di pagamento ricevute dal consumatore frodato) rimane nell’ombra molto a lungo, rendendo poi estremamente difficoltoso ricostruire il caso e ripristinare la reputazione creditizia della vittima. Evidentemente, tanto più si allungano i tempi di scoperta quanto più scarse saranno anche le possibilità di individuare l’autore del crimine.

Il rischio di frode in rapporto alla domanda di servizi creditizi

Sulla base dei servizi di prevenzione gestiti da CRIF, nell’ultima edizione dell’Osservatorio è stato analizzato anche il rischio di frode in rapporto alla domanda di credito, confrontando tre tipologie di intermediari: istituzioni finanziarie specializzate nel credito al consumo, banche tradizionali e banche online. Nel complesso il credito al consumo si conferma il comparto più esposto a questo tipo di frode mentre, sorprendentemente, la rischiosità della domanda rivolta alle banche online risulta essere più contenuta rispetto a quella delle banche tradizionali. Altro dato interessante, oltre il 2% dei documenti presentati in fase di identificazione anagrafica è risultato essere una carta di identità contraffatta oppure valida ma non riconducibile alla vittima, o ancora documenti per i quali risulta una denuncia per furto o smarrimento.

L’analisi territoriale

La ripartizione delle frodi per regione di residenza dichiarata al momento della richiesta del finanziamento mostra, ancora una volta, una maggiore incidenza in Campania (con il 17,5% dei casi totali), in Sicilia (13,9%) e in Lombardia (10,6%), seguite da Lazio, Puglia e Piemonte. Complessivamente si tratta delle stesse regioni che anche negli anni precedenti occupavano i primi posti del ranking nazionale. Il maggior incremento rispetto al primo semestre 2013 si registra però in Valle d’Aosta (+38,1%), in Abruzzo (+11,8%) e in Sardegna (+10,8%). Analizzando invece il dato delle frodi in rapporto al credito erogato, dall’ultima edizione dell’Osservatorio realizzato da CRIF emergono variazioni anche significative rispetto alla rilevazione precedente. In particolare, come si evince anche dal grafico seguente, la Campania rimane saldamente al primo posto mentre la Calabria scala la classifica passando dalla decima posizione alla seconda.

Segnatamente alle principali regioni italiane, l’Osservatorio CRIF presenta anche un dettaglio dell’incidenza delle frodi per singola provincia. Da questo approfondimento risulta che anche nel primo semestre 2014 la provincia maggiormente colpita si conferma essere quella di Napoli, con l’11,30% dei casi complessivamente rilevati in Italia, seguita da quelle di Roma (con il 6,9%), Palermo (4,9%) e Milano (3,6% del totale). Il maggior incremento in assoluto è stato registrato a Nuoro (le frodi sono addirittura raddoppiate, seppur relativamente ad un numero abbastanza modesto di casi) mentre tra le province con un numero di casi sufficientemente significativo, la crescita più consistente rispetto all’anno precedente è stata registrata a Taranto (+63,9%) e a Ravenna (+57,8%). Nel complesso, si registra una accentuazione dei casi andati a segno nelle piccole città e in provincia, dove plausibilmente il livello di consapevolezza dei consumatori e il livello dei controlli da parte di istituti di credito ed esercenti è meno sofisticato. “Quello delle frodi creditizie è un fenomeno che negli ultimi anni è costantemente cresciuto fino a raggiungere dimensioni assolutamente preoccupanti ma ci aspettiamo che nel 2015 possa finalmente subire una inversione di tendenza ed iniziare a ridursi – conclude Maria Luisa Cardini, responsabile del centro di competenza Fraud Prevention & Complance Solutions -. Al riguardo è entrato in vigore un nuovo provvedimento varato dal Ministero dell’Economia e delle Finanze che consente di controllare attraverso fonti ufficiali la veridicità dei dati forniti dai consumatori.

Le fonti, quali ad esempio l’Agenzia delle Entrate, l’INPS, il Ministero dell’Interno, il Ministero delle Infrastrutture e dei Trasporti vanno a salvaguardare i consumatori rispetto ad un uso improprio dei loro dati personali per tentativi di frode. Questo fa ben sperare e riteniamo che, in una fase ancora difficile della congiuntura economica, possa dare un contributo positivo anche al sistema del credito nel suo complesso”.

Come difendersi dai furti di identità?

Per una efficace prevenzione dai furti di identità prima di tutto è indispensabile alzare il livello di allerta perché è meglio essere diffidenti che vittime di una frode. Innanzi tutto andrebbe posta la massima attenzione a ciò che viene condiviso online: spesso i ladri di identità ricorrono a informazioni sensibili pubblicate con eccessiva disinvoltura su siti e social network. Ad esempio, la condivisione di una foto di un animale domestico cui si è particolarmente affezionati e il cui nome viene utilizzato come password della casella di posta elettronica personale rischia di fare un grande regalo ai malintenzionati. Inoltre, le informazioni contenute nei profili pubblici possono essere usate anche per preparare esche perfette per tendere una trappola: è il meccanismo che sta alla base del phishing e delle altre truffe perpetrate via email. Un’altra importante barriera difensiva è rappresentata dalle password che vengono scelte per i servizi ai quali si è iscritti: è meglio usare una chiave d’accesso diversa per ogni profilo e assicurarsi che sia a prova di violazione. Al di fuori di questi comportamenti di autotutela non bisogna però dimenticare di aggiornare sistematicamente programmi e sistemi operativi: spesso la vulnerabilità delle vecchie versioni sono utilizzate per installare software malevolo, ad esempio in grado di carpire le password. Inoltre, computer, smartphone e tablet sono a rischio anche quando si decide di rivenderli o di rottamarli e per questo bisogna essere sicuri che i dati personali siano stati eliminati definitivamente, perché altrimenti recuperarli potrebbe non essere così difficile. Ma non è solo alla tecnologia che bisogna fare attenzione: ci sono infatti frodatori specializzati nel recuperare dati riservati anche dalla spazzatura. Per questa ragione, ogni volta che si cestina un documento cartaceo contenente informazioni personali è meglio distruggerlo accuratamente o quanto meno renderlo illeggibile.

Cerca

Fai la tua ricerca sul sito