IL BLOG DI

MISTER CREDIT

+8,6% i casi rilevati rispetto al 2011, con un’incidenza sul credito erogato in aumento del +17%. Tra le vittime, in crescita le donne e gli under 30. La Campania si conferma la regione con la maggiore incidenza di casi.

Bologna, 5 giugno 2013 - Nel 2012 i sistemi di rilevazione del fenomeno messi a punto da CRIF hanno consentito di rilevare più di 24.000 frodi creditizie, per perdite economiche che sfiorano complessivamente i 195 milioni di euro. Si conferma rispetto al 2011 un incremento significativo dei casi di frode (+8,6%), mentre il valore economico del fenomeno rimane pressoché stabile. Il numero si conferma assolutamente sproporzionato rispetto alle rapine a danno di istituti bancari e finanziari, che nel medesimo periodo di osservazione sono state meno di 1.000. In effetti, le frodi creditizie – ovvero quegli atti criminali che si realizzano mediante furto di identità e il successivo utilizzo illecito dei dati personali e finanziari altrui per ottenere credito o acquisire beni con l’intenzione premeditata di non rimborsare il finanziamento e non pagare il bene - pesano sempre di più sul credito al consumo. Infatti, nonostante la crisi e il conseguente calo nei volumi sia della domanda di finanziamenti sia del credito erogato alle famiglie italiane, le frodi creditizie non hanno visto arrestare il trend di crescita e la loro incidenza sul numero di finanziamenti erogati ha fatto registrare un ulteriore incremento del 17% rispetto al 2011. Questi i dati principali emersi dell’ultima edizione dell’Osservatorio CRIF sulle frodi creditizie.

L’analisi della distribuzione delle frodi per sesso delle vittime evidenzia che poco meno dei due terzi (il 65,4% del totale, per la precisione) sono uomini. Nel corso del 2012 si registra, però, una ulteriore crescita delle donne vittime di frode, con un +4% rispetto al 2011. Osservando invece la distribuzione delle frodi per classi di età, in linea con quanto era stato rilevato anche nel primo semestre dell’anno la fascia nella quale si rileva il maggior incremento percentuale è quella degli under 30 (+21,2% rispetto al corrispondente periodo 2011), che risulta essere anche la classe di età maggiormente colpita (27,3% del totale dei casi).

“L’incremento dei furti di identità che colpiscono ignari cittadini sfruttando gli strumenti di credito e i sistemi di pagamento come gli assegni sono effetto della crisi economica oltre che della sempre maggior vulnerabilità dei dati personali, specie sul web – spiega Beatrice Rubini, Direttore della linea MisterCredit di CRIF -. Inoltre, il fatto che il fenomeno colpisca i giovani non sorprende affatto ed è da ricollegarsi proprio all’utilizzo non sempre sufficientemente attento e consapevole dei social network e dei device mobili. Anche questi ultimi strumenti, di uso sempre più comune, possono infatti essere attaccati per sottrarre dati personali, spesso sfruttando la vulnerabilità dei sistemi di sicurezza delle APP, oggi sempre più diffuse”.

Per quanto riguarda le tipologie di finanziamento oggetto di frode, dall’Osservatorio di CRIF emerge che i prestiti finalizzati continuano a fare la parte del leone, con una quota pari a circa l’80% dei casi totali. Questa preponderanza si spiega soprattutto con il fatto che la frode viene spesso portata a termine presso un dealer (tipicamente una concessionaria auto o moto) oppure una catena di distribuzione che rispetto agli Istituti di credito hanno minori strumenti di verifica e prevenzione.

Fonte: CRIF

I furti di identità crescono anche nell’emissione di cambiali e assegni a nome altrui.

Anche nel 2012 le principali tipologie di prodotti oggetto di frode sono state auto e moto, con quasi 1/3 dei casi totali, e gli articoli di elettronica-informatica-telefonia (ad esempio smartphone e tablet) che si collocano nella fascia di importo più bassa. Mantengono una quota significativa i casi relativi all’acquisto di arredamento ed elettrodomestici.

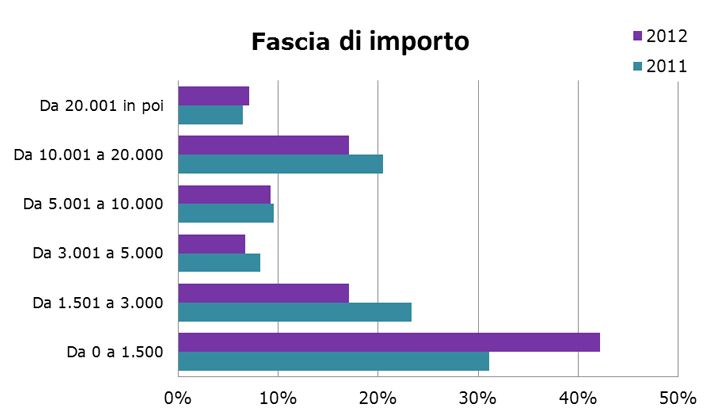

Analizzando l’importo dei crediti ottenuti fraudolentemente, nel 2012 emerge la predominanza dei piccoli importi: oltre il 42% dei casi totali riguarda, infatti, frodi di importo inferiore ai 1.500 euro (+35,4% rispetto al 2011) anche perché i finanziamenti di piccolo importo, specie se erogati non allo sportello ma presso esercenti e punti vendita, sono quelli che si caratterizzano per tempi di erogazione più rapidi e controlli meno sofisticati.

Fonte: CRIF

I tempi di scoperta sono caratterizzati principalmente da due macrocategorie: circa il 50% dei casi viene scoperto entro l’anno (+12% rispetto al 2011) mentre oltre il 17% viene scoperto solamente dopo 4 anni. Rispetto al 2011 si osserva una polarizzazione dei tempi di scoperta: sempre più spesso se la frode non viene alla luce nei primi mesi (ad esempio a fronte delle prime operazioni di sollecito di pagamento nei confronti del consumatore frodato), rimane nell’ombra molto a lungo, rendendo poi molto difficoltoso ricostruire il caso e ripristinare la reputazione creditizia della vittima.

“Il nostro presidio su molteplici settori del mercato ci consente di rilevare il continuo variare degli schemi di frode e dei canali attaccati – spiega Maria Luisa Cardini, Senior Business Consultant di CRIF -. Tipicamente le frodi creditizie vengono realizzate utilizzando un set di documenti falsi, facilmente reperibile a basso costo in un mercato nero che sfrutta le reti della criminalità e i nuovi canali online, che oltre alla carta d’identità può includere anche la tessera sanitaria, una o più buste paga ed eventualmente un CUD o un Modello Unico. La frode viene pianificata a tavolino e si sviluppa in tempi lunghi per destare meno sospetti, ad esempio aprendo prima un conto corrente e facendo una movimentazione apparentemente normale per alcuni mesi, per poi mettere in atto la frode facendo una richiesta di finanziamento”.

Cerca

Fai la tua ricerca sul sito